选择股市配资协议无疑是比较有保障的,相比一些杂牌的配资公司安全性要高些,配资者如果在交易操作之前没有了解清楚配资行业的规则,建议还是先别急着操作,多花些时间学习更多配知识,提高对配资市场的认识,保持谨慎的态度操作才符合科学投资。

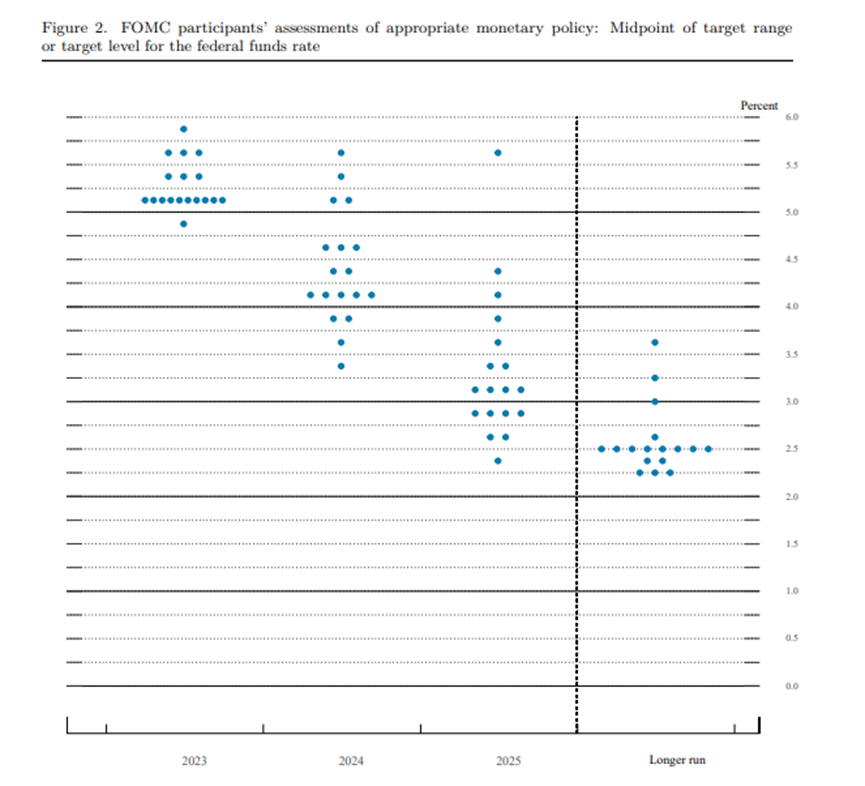

散户的安全意识太差,对股市的行情不了解,对网络股市配资协议公司不熟悉,就很容易相信别人的诱导受骗,同时网络陷阱太多,防不胜防。交易费用同样是每个投资者都需要支付的股市配资协议之一,当然,即便我们不配资,单纯通过券商炒股,这部分的交易费用也是要给的,像是印花税、佣金、过户费等等。配资炒股是基于股票的基础上发展而来的,所以配资平台同样需要向投资者收取这部分的费用,但他们只不过是充当“中间商”,这部分费用最终是进了券商口袋的。近期美国中小银行流动性风险频发,美联储此前坚定加息抗通胀的目标受到阻碍,特别是考虑到金融风险对实体信贷需求形成潜在的冲击。2023年3月最新议息会议上,美联储如期加息25bp至75%~5%的水平,强调了通胀压力仍然存在的同时对金融风险保持密切关注,删掉了“持续加息”的字眼。从点阵来看,年内或有最后一次加息,2024年或进入降息通道。这意味着美联储本轮加息周期或已进入尾声阶段。

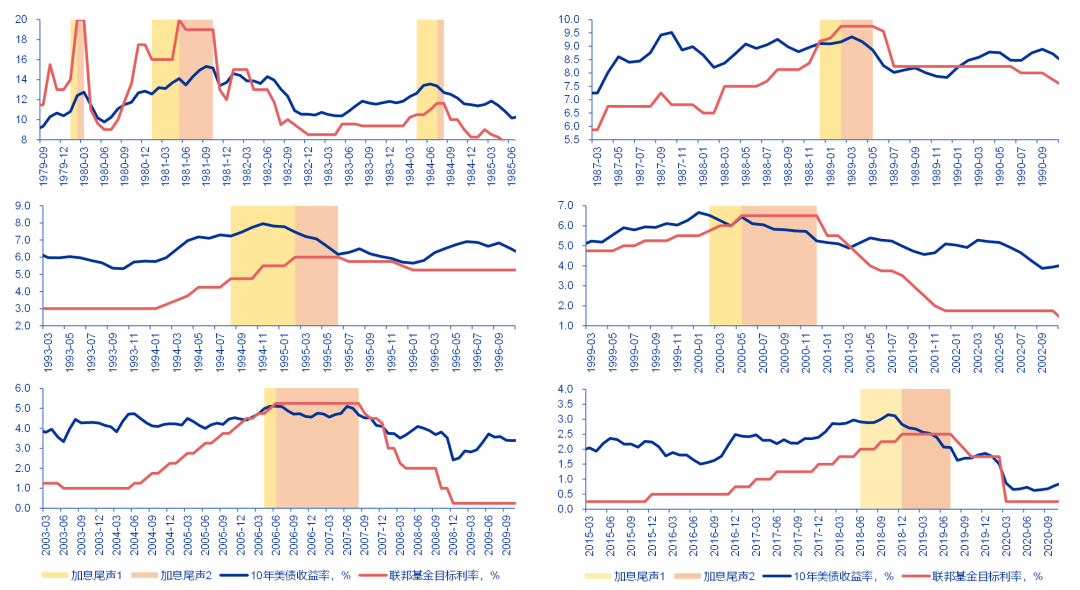

历史上看,美联储加息后期到降息阶段的全球资产价格有何特点?加息节奏放缓时风险偏好仍有反复,而加息结束后风险偏好显著提升。优势资产轮动顺序为:铜、油→债券→黄金→股票,美元走势不具备确定规律。具体来看:加息尾声市场风险偏好尚未明显明确修复,股票市场涨跌互现;美债收益率高位震荡;黄金也尚未走出上涨趋势;铜、油有一定韧性。加息尾声市场风险偏好明显修复,股票市场反弹,新兴市场好于发达市场;美债收益率大幅回落,黄金的胜率开始提升;铜、油冲高回落;美联储降息阶段:美债收益率继续下行;预防式降息与温和衰退下美股逐步走强;但深度衰退下美股仍有较大跌幅;铜、油等大宗商品则继续走弱;实质性衰退下黄金上行幅度明显增加。

美债利率:除了1980年初两次加息尾声长端美债利率持续上行外,其他加息周期中的阶段2长端美债利率均震荡下行;除2000年,其余加息周期阶段1长端美债利率均上行。进入降息阶段后,美债利率趋势性下行。

股市:除1980年以外,加息尾声阶段2表现普遍优于阶段A股和港股在阶段1跑输美股,在阶段2跑赢美股。降息阶段根据美联储应对的主动性区分,预防式降息之后,美股指数整体走高,取得正收益。衰退式降息期间,前六个月美股取得负收益的概率依然较高,而六个月之后市场因估值的支撑和预期改善而走高。

大家都有了解过配资公司如何想在配资市场上站稳脚跟,就必须得提高自身经营资质,保持诚信经验的理念,一定要实行实盘配资模式,少些套路,才能获得用户更多的好评。

文章为作者独立观点,不代表线下配资网观点