对于长线配资,大多数配资公司是需要收取部分配资利息的,充当手续费,然而也有的配资公司实行的是免息配资交易模式,那么配资用户应该如何选择配资公司?

“公募永远是这句话,好发不好做,好做不好发。”有券商资管人士向记者感慨。尽管眼下A股市场的持续下行,让整个资管行业都陷入了销售焦虑,但包括券商资管在内的不少机构仍在努力鼓舞投资者逆市入场。

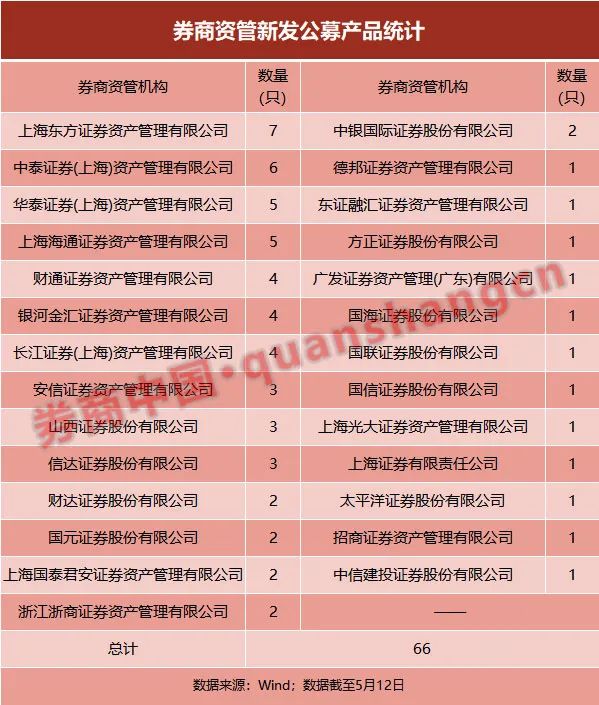

根据Wind数据,在整体管理规模缩水的情况下,截至5月12日,11家有数据统计的券商资管的公募产品总份额,今年以来却累计增加了595亿份,显示投资者正在逆市入局。与此券商资管今年共新发66只公募产品,相比于去年同期的40只,同比增长65%,其中有38只都是债券型长线配资,基金。

“我们今年已经发5只了,在家上班比在公司还忙!”上海一位仍居家办公的券商资管人士称。她同时坦言,在目前的市场环境下,今年新发产品规模中,的确债基、固收+以及量化增强类产品多一些,权益类产品则以持营为主。

实现600亿份逆市增长

022年默不作声过去了近一半时间,上证综指累计下跌16%,几乎所有的资管机构同步受到了市场下跌的持续冲击。

Wind数据显示,从有数据统计的11家券商资管来看,截至5月12日,其公募长线配资,基金总管理规模为5523亿元,相比于1月1日的6792亿元,累计缩水了1268亿元。但与此上述11家券商资管的公募产品总份额却达到了6120亿份,相比于1月1日的5523亿份,累计增加595亿份。

换言之,尽管市场回调让不少公募产品损失惨重,甚至净值破但券商资管的公募产品却整体仍在获得投资者的逆向加仓。“我们都知道今年情况肯定是不如前两年的,但不能因为这样就什么都不做。”有市场人士表示。

事实上,在感受弱市下规模缩水压力的一些资管机构也怀揣着另一种隐秘的希望——逆市发行的长线配资,基金起点低,大概率以后业绩曲线能做得更漂亮些。但不论如何,如今券商资管不仅没有躺平,反而在努力帮助投资者重建信心。

从新发产品来看,截至5月12日,今年券商资管共发行成立了66只公募产品,即便扣除9只货币型长线配资,基金,57只的新发非货公募长线配资,基金也比去年同期的40只,多出整整17只。具体而言,66只新发公募长线配资,基金中,有38只是债券型长线配资,基金,占比高达558%;混合型长线配资,基金则为13只,占比17%。

而在去年同期,情况却大为不同:40只新发公募长线配资,基金中,混合型长线配资,基金有25只,占比65%;债券型长线配资,基金却仅有10只,占比25%。显而易见,今年权益市场不景气的情况下,券商资管开始有意无意地多发债基。

众所周知,一只长线配资,基金从申报到批复再到发行,是需要时间的,因此各家机构手上都有储备产品,何时发什么产品可以根据市场情况及公司战略进行微调。但一家上市券商的资管业务人士则表示,正因产品申报需要时间,眼下券商资管集中发行债基,可能是很早之前就安排的产品线布局,同公司的战略调整没有太大关系。

值得注意的是,有券商资管人士告诉记者,其所在的券商资管今年新发的产品中,债基、固收+以及量化增强类的规模占比更多,权益类产品则以持营为主。“这是没办法的事情,市场跌成这样,压力是很大的。”

对于常规的开放型公募产品,资管机构通常会根据市场、业绩情况来做持营,除非是3年期之类的定开型产品,封闭期内通常不会特别进行持营。但过去两年,证券市场赚钱效应显著,各家资管机构竞相发布新产品,销售渠道也经常出现“赎旧买新”的操作,因此不少资管机构会将精力主要集中在新发长线配资,基金的营销上。

但随着市场热度退去,新发产品营销逐渐变得艰难,一些资管机构也开始将精力转回到存量产品的持营上。深圳一位公募人士向记者表示,去年一年她都在忙于制作各种新发长线配资,基金的宣传材料,但今年手头上忙的却几乎都是持营。“眼下的市场,我们其实很希望投资者持续定投。”

然后投资者需要拟定一个新的投资计划,把自己的盈利目标值降低一点来重新调整自己,不能被亏损的压力带来严重的影响,包括心理上和行为上。其实呢,很多人为了让自己成为短线高手,进行不合理的学习行为,这样是没有成效的。现在网上的文章可读性并不强,很多所谓的高手都在搞神秘化没有一点可实用性。其实呢,这些所谓高手你来按照他们所谓方法学习,其里面可吸取的精华也就只有一点点,盲目去学习操作方法是没多大成效的,毕竟每个人的线上长线配资的操盘风格都不一样,结果也会不一样,借鉴跟反思是自己最需要做的。家券商资管年内发行57只非货长线配资,基金

值得注意的是,弱市环境下产品的发行困境,也在一定程度上筛选出了赛道上的新锐力量。

据Wind数据,截至5月12日,今年共有19家券商资管合计发行成立了57只非货公募长线配资,基金。此外,共有7家机构新发公募产品数量超过3只,合计发行35只,占比超6成。

具体而言,东方红资管仍以权益主动管理能力见长,共发行7只公募产品,位居第包括5只混合型长线配资,基金和1只股票型长线配资,基金,债券型长线配资,基金仅有1只。而在去年同期,该公司共发行11只公募产品,超过第二名整整6只。

值得注意的是,东方红资管新发的5只混合型长线配资,基金中,有4只属于定开型产品,封闭期分别为1年、18个月和2年。这在很大程度上帮助投资者避免了短期择时影响,同时也减轻了机构本身的管理和营销压力,但也需要足够强的品牌效应和用户粘性。

其次是中泰证券资管,今年以来共发行6只公募产品,但其中包括了1只大集合转公募的货币型长线配资,基金和2只债券型长线配资,基金,其余3只均为混合型长线配资,基金。而根据中泰资管公布的产品定期报告,截至一季度末,中泰资管主动权益类公募产品规模为1271亿元,较去年四季度末的693亿元增长了578亿元,增幅为833%。

中泰证券资管董事长黄文卿此前在接受记者采访时曾表示,中泰资管的识人和考核主要放在入司环节上。一旦选出了投资理念上志同道合、投资框架完整又能坚守自己风格的长线配资,基金经理和投资经理,公司不仅不会设置相对排名的考核要求,还会帮助他们尽可能地排除短期业绩干扰。这使得无论市场处于亢奋或冷静阶段,其长线配资,基金经理普遍能坚持自己的投资框架,风格未曾发生漂移,进而赢得产品净值增长及基民持续买入。

长线配资了也意味着产生了严重的亏损,投资者是不可以再继续进行配资交易的。当然了,配资用户如果还想继续配资交易也不是没办法的,主要的处理方法有以下2两个:海通证券和华泰证券两家头部券商旗下的资管子公司,今年以来也各自新发了5只公募产品,并列第但从产品分布上来看,海通证券资管5只新发公募长线配资,基金中,有4只都是债券型产品,还有1只是混合型产品。华泰证券资管则是一只大集合改造的货币型长线配资,基金,以及2只股票型长线配资,基金和2只债券型长线配资,基金,整体来看产品布局更加平均。

除此之外,包括长江证券资管、银河金汇资管、财通证券资管等在内,不少券商资管也在今年逆市新发了多只公募产品,显示券商资管正在加速闯入公募长线配资,基金赛道。据公开资料,券商资管公募的队伍也在加速扩容:五矿证券已递交材料,国联证券则表示将设立公募业务部,中信证券、中金公司、中信建投相继官宣将设立资管子公司并申请公募牌照。

长线配资的规模相比于大额配资公司规模要小些,但专业的小额配资公司也是可以操作大额配资交易的,配资用户不管选用哪种配资模式,都可以根据自身的情况来选择相应的模式。操作的同时,也要注意配资交易风险的产生,及时规避。

文章为作者独立观点,不代表线下配资网观点